劳务报酬作为综合所得之一,是要平时预扣预缴,次年汇算清缴的。所以,劳务报酬个人所得税税率表分为两种,平时适用个人所得税预扣表二,汇算清缴适用个人所得税税率表一。

接下来,小编就来讲一讲劳务报酬个人所得税税率表的相关事项。

一、是否属于劳务报酬?

要想使用劳务报酬个人所得税税率表,先要确定是否属于劳务报酬。

劳务报酬所得是指个人独立从事设计、制图、安装等各项劳务的所得。

劳务报酬所得区别于工资薪金所得的地方是,劳务报酬所得强调的是独立取得,不依靠公司,与对方签订的合同也是劳务合同,不是劳动合同。

劳务报酬区别于经营所得的地方是,劳务报酬往往不是连续的经营行为,也没有固定的经营地点,也不需要进行工商注册等,一般情况下二者是比较好区分的。

二、预扣预缴如何申报

认定属于劳务报酬所得之后,就要进行纳税申报了。劳务报酬个人所得税税率表一般都是在申报时使用,但不同的情况,使用的人也不同。

一般情况下,劳务报酬所得都是有扣缴义务人的。个人取得劳务报酬所得之前,就由扣缴义务人登录自然人扣缴客户端代扣代缴个税了。

假如没有扣缴义务人,纳税人就需要前往当地税务局的办事大厅,进行自主申报。

注意,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

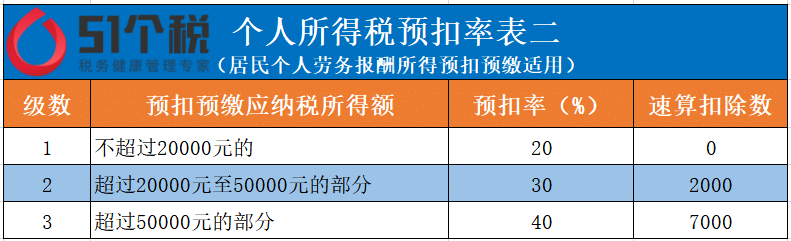

此时劳务报酬个人所得税税率表为个人所得税预扣率表二。

劳务报酬所得在计算时,需要先进行减除,根据劳务报酬收入的不同,有不同的减除标准:

不超过800元时,应纳税所得额=0元

超过800元,但不超过4000元时,应纳税所得额=劳务报酬收入额-800元

超过4000元时,应纳税所得额=劳务报酬收入*80%

确定应纳税所得额之后,再根据税率表计算:

应纳税额=应纳税所得额*对应税率-对应速算扣除数。

三、汇算清缴如何计算

劳务报酬平时预扣预缴,次年3-6月份要进行个人所得税综合所得汇算清缴。届时,各地税务局将会发出通知,纳税人登录个人所得税APP进行个人综合所得年度汇算就可以了。

劳务报酬所得要并入综合所得进行汇算清缴,此时劳务报酬个人所得税税率表为个人所得税税率表一。

四、特殊情形

1、保险营销员、证券经纪人佣金收入属于劳务报酬所得。

预扣预缴时应纳税所得额的计算为:

收入额=不含增值税的收入*(1-20%)

应纳税所得额=收入额-展业成本-附加税费

展业成本=收入额*25%

2、个人担任董事职务,且不在公司任职受雇的,取得董事相关收入,属于劳务报酬所得。

3、个人在广告设计、制作、发布过程中提供名义、形象而取得的所得,属于劳务报酬所得。(常见于明星广告代言)

五、特别提醒

劳务报酬平时预扣预缴时,是不享受个税免征额、专项扣除、专项附加扣除等税前扣除的,汇算清缴时才能进行扣除。

所以,小编提醒,有劳务报酬的纳税人一定不要错过汇算清缴,大概率是能退税的。

现在斜杠青年、自由职业者越来越被认可。

有的自由职业者挣得甚至远超过同龄的单位员工,但收入越高,缴税越高。

不少纳税人向小编反馈,今年汇算清缴个税缴纳了十几万,很心疼。

其实,劳务报酬所得也是可以节税的。

并且相较于工资薪金所得,劳务报酬所得进行节税更简便。

只要注册一个个人独资企业,采取核定征收的方式缴纳个税,既可以给对方提供发票,也可以通过税收洼地进行合理节税,一举两得。