随着全球经济一体化的快速发展,国际间的贸易活动也越来越频繁。那么跨国贸易的结算该如何进行呢?怎样才能减少交易的风险呢?今天小编就与大家简单的分享一下国际结算的方式之一——信用证。

什么是信用证呢?信用证(letter of credit,简称L/C),是指开证银行应开证人的请求开具给受益人的,保证在一定条件下履行付款责任的一种书面担保文件。在国际贸易中,进口人即向银行开立信用证的买方,出口人即信用证的受益人(卖方),开证银行在信用证中向受益人作出承诺,只要受益人按照信用证条款,提交符合信用证要求的单据,开证银行保证履行付款或者承兑。因此,信用证付款的性质属于银行信用。同时注意的是,信用证纯粹是单据业务,银行处理的只是单据,不管是货物、服务或者其他行为。

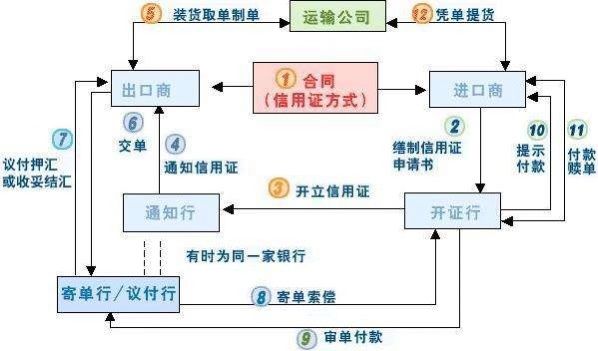

信用证的使用程序:

1 买卖双方应在买卖合同中明确规定采用信用证方式付款。

2 买方向其当地银行提出开证申请,填具开证申请书,并交纳一定的开证押金或提供其它保证。

3 开证银行按申请书的内容开立信用证。

4 开证银行通过通知行把信用证通知受益方。

5 卖方收到信用证后,如审核无误,按信用证要求发货。

6 卖方取得信用证所要求的装运单据并进行交单。

7 卖方按信用证规定向其所在地行(可以是通知行、也可以是其它银行)议付货款。

8 议付行将汇票和单据给开证行或者信用证指定的付款行索偿。

9 付款行将货款偿付给议付行。

10 开证行收到单据后,即通知买方付款赎单。

11 买方付款赎单。

12 买方凭单据提货,交易完成。

如此看来,信用证在一定程度上减少了买卖双方互不信任的风险。由两家银行作为买卖双方的保证人,代为收款交单,以银行信用代替商业信用,买方不必担心预付款后,卖方不按合同要求发货;卖方也不必担心在发货或提交货运单据后买方不付款。但是,我们仍然要保持谨慎的态度,防范信用证欺诈的行为。

对买家来说,信用证最大的风险就是支付了货款但是却收不到货物或者货物不符合合同的规定。因此在选择贸易合作伙伴时,要提前做好资信调查,确定对方是否有履约能力,是否能诚信可靠。尽量选择对自己有利的贸易术语,比如买方可以选择FOB术语,买方自己选择货运公司,避免其与卖方勾结出具假提单而不发货等问题。自己选择银行、保险公司等可以减少机构与卖方勾结,损害自己的利益,选择独立的第三方或者自己对货物进行验货与监装。同时在开立信用证时,要按照合同的约定,在信用证中对议付单据提出具体的要求,防止卖方提交不符合同但是符合信用证的单据。

对卖方而言 , 信用证最大的风险就是收不到货款或者对方不给发货通知。因此,卖方也要对买方提前做好资信调查,确保对方的购买力与诚信度。在签订销售合同时应保持谨慎,不能为了订单而丧失风险意识,在收到信用证后,应严格审核信用证条款与合同的一致性,如果有不符点的情况,提出修改意见,确保买方正确的修改。

对于银行而言,为了减少信用证的风险,应调查交易双方的资信,确定他们存在真实的贸易关系并且双方诚信且能够履约。通知行也需要认真审查信用证的真实,同时要选择资信良好的银行作为贸易合作伙伴,如果开证行无法付款,将会给卖方和议付行带来损失。

所以大家在遇到信用证交易结算的时候,一定要谨慎些哦~

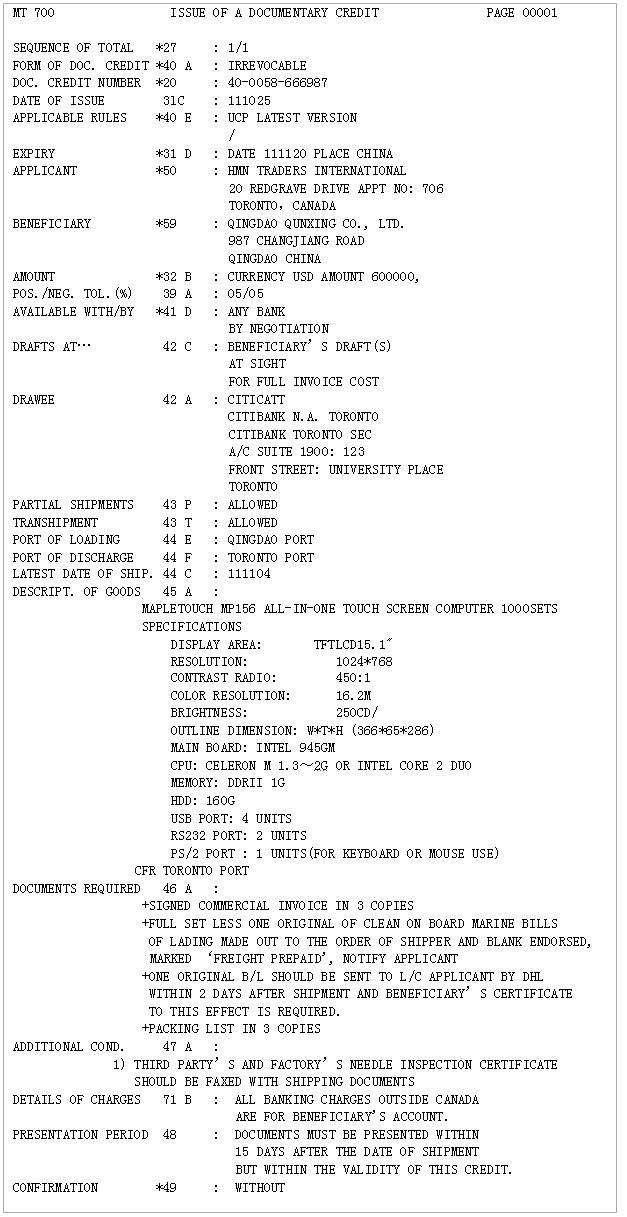

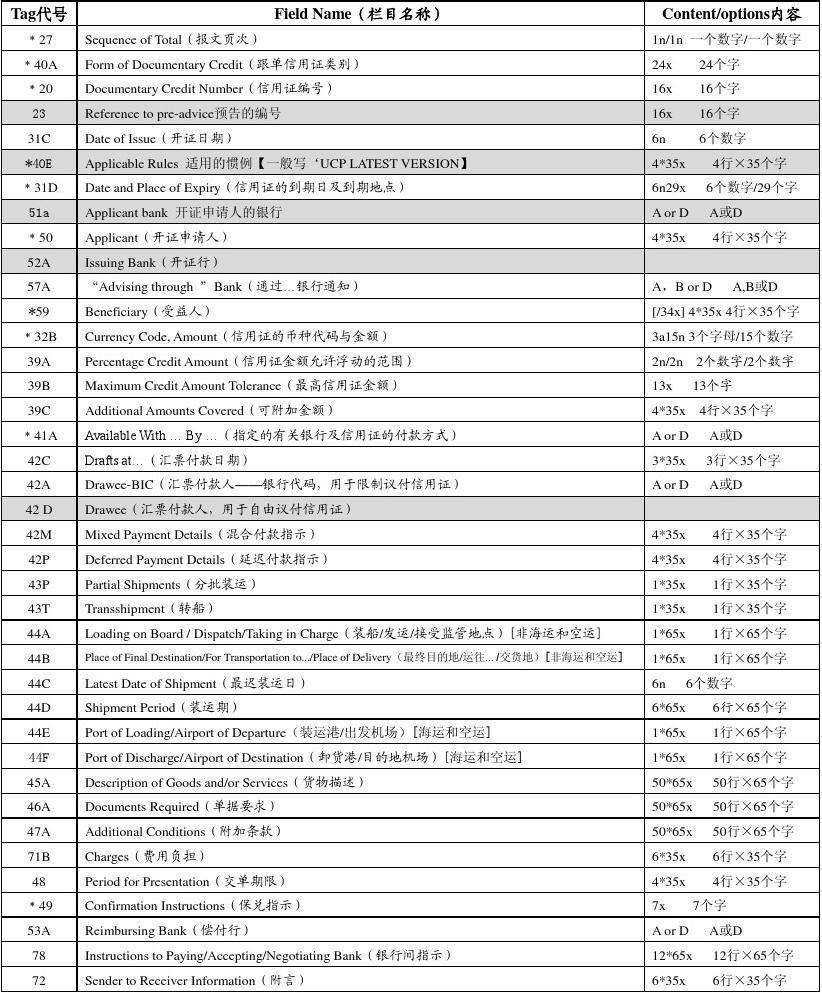

小编在文末给大家附上SWIFT信用证的格式注释以及信用证的开立样式以供参考。

信用证格式注释:

信用证开立样本: